Das Währungsrisiko institutioneller Portfolios kann einen erheblichen Beitrag zum Risikogehalt leisten, insbesondere bei Ausweitung des globalen Anlageuniversums. Zweifelsfrei ist die Entscheidung für eine professionelle FX-Absicherung kein triviales Unterfangen. Eine oftmals vorgebrachte Sorge ist, dass durch die Absicherung der Wechselkursrisiken durch einen zentralen Währungsmanager die Investment Manager der unterschiedlichen Portfolio-Bausteine in ihren Handlungsalternativen eingeschränkt würden, und somit das Potential Alpha zu generieren begrenzt würde. Die gute Nachricht vorweg: beides ist vereinbar.

In diesem INSIGHT werden wir darlegen, welche Möglichkeiten zur effizienten Absicherung Ihres Währungsrisikos existieren, ohne dass dabei die Handlungsmöglichkeiten der Investment Manager eingeschränkt werden.

FX Hedging: Grundkonstellation und Zielsetzung

Bei der Implementierung eines zentralen Currency Overlays geht oftmals die Verantwortung für die Währungssicherung von den Investment Managern der einzelnen Portfoliobausteine auf 7orca über (beispielsweise für die FX-Risiken aus deren Aktien-, Anleihen- oder Real Asset-Allokation). Hierbei sollen insbesondere die in Abbildung 1 dargestellten Ziele erfüllt werden, beziehungsweise erhalten bleiben.

Abb. 1 | Ziele des FX Overlays

Quelle: 7orca Asset Management

7orca verfolgt immer das Ziel, für den Investor maximale Effizienzvorteile durch die zentralisierte Steuerung aller Währungssicherungen zu heben. Damit geht einher, dass wir die Handlungsmöglichkeiten seiner Investment Manager nicht einschränken sowie die Messung und Zuordnung ihrer Performance nicht verzerren. Dabei erhöhen wir die Komplexität im Portfolio Management nicht über Gebühr.

Verschiedene Anlagestile – verschiedene FX-Sicherungsprogramme

Die Anlagestile, -prozesse und -ziele der Investment Manager sind in der Regel nicht homogen, was dazu führt, dass auch für die Absicherung der Währungsrisiken unterschiedliche Vorgehensweisen erforderlich sein können. Diese werden von 7orca im Rahmen einer Analyse-Phase vor Start eines Currency Overlay Mandates identifiziert und stellen einen wesentlichen Kalibrierungsfaktor für die FX-Sicherungsstrategie dar.

Nachfolgend stellen wir anhand von zwei Beispielen vor, wie Investment-Stile, die

- FX-Risiken als unerwünschtes Nebenprodukt der internationalen Diversifikation betrachten, oder

- Die Fremdwährung als werttreibenden Faktor der Investment-Strategie verstehen

in der FX-Overlay-Strategie berücksichtigt werden.

Beispiele von Anlagestilen mit und ohne aktive Währungspositionierung

1. Aktien-Mandat ohne aktive Währungspositionierung

Ein globales Aktien-Mandat wird beispielsweise relativ zu einer globalen Benchmark, dem MSCI All Countries World Index in EUR (unhedged) verwaltet. Der Investment Manager selektiert die Aktien rein auf Basis der Ertragserwartung, dabei nimmt er Währungsschwankungen relativ zur Benchmark billigend in Kauf. Die Renditeerwartung des Aktienmandats wird maßgeblich durch die Aktienselektion getrieben; die unbeabsichtigte Währungspositionierung ist für die Alpha-Performance zu vernachlässigen. In anderen Worten ausgedrückt: Die Renditeerwartung der Aktienselektion ist stärker ausgeprägt als die der unbeabsichtigten Währungspositionierung. Bisher sichert der Manager die Fremdwährungsrisiken nicht ab (weder absolut noch relativ zur Benchmark).

2. Emerging Markets-Mandat mit aktiver Währungspositionierung

Ein Schwellenländer-Fixed-Income-Mandat verfügt über eine zusammengesetzte Benchmark aus

- 70% währungsgesicherter Hard Currency Benchmark

JPM EMBI Global Diversified ex CCC Euro Hedged - 30% FX-ungesicherter Lokalwährungs-Benchmark

JPM GBI-EM Global Diversified Composite in Euro unhedged

Der Investment Manager kann die Lokalwährungsquote dynamisch zwischen 0% und 50% steuern. Diese managt er basierend auf seinen Prognosen sowohl zur Wechselkursentwicklung als auch zur Zinsentwicklung der beiden Volkswirtschaften (Relative Value-Aspekte). Bisher sichert der Manager die Währungsrisiken selbst ab:

Eine relative Abweichung zur 30% FX-ungesicherten Benchmark wird nicht gesichert, wenn der Manager eine Prognose zur Wechselkursentwicklung zugrunde legt. Sollte hingegen die Abweichung aus Relative Value-Aspekten (Zinserwartung) resultieren, würde der Manager eine FX-Sicherung vornehmen um das Mandat neutral zur Benchmark (in punkto Währungsallokation) aufzustellen.

Es gibt unterschiedliche Herangehensweisen, eine effektive Currency Overlay-Strategie auszugestalten, die den Anlagestilen der einzelnen Mandate Rechnung trägt. Diese möchten wir zuerst darlegen, bevor wir ihre Anwendung auf die zuvor genannten Beispiele ausführen.

Gestaltungsmöglichkeiten einer anlagestilbasierten FX-Sicherungsstrategie

Grundsätzlich lassen sich für das Design einer bedarfsangepassten FX-Sicherungsstrategie folgende Elemente wählen:

1. FX-Bestandssicherung durch den Currency Overlay Manager

7orca erhält in diesem Fall für die jeweiligen Investment Manager, die Teil des Currency Overlay Programms sind, regelmäßig Meldungen zu den real vorhandenen FX-Beständen und sichert diese. Dies ist immer dann sinnvoll, wenn Währungen in dem Investment Prozess des Managers keine wertstiftende Anlagequelle darstellen und er keine ausgeprägte FX-Meinung hat.

2. Benchmark-analoge Sicherung durch den Currency Overlay Manager

7orca nutzt für die FX-Sicherung hier nicht die real vorhandenen FX-Bestände, sondern stellt für die Sicherung auf die FX-Allokation der entsprechenden Mandats-Benchmark ab. So können bewusste Abweichungen zur Währungsallokation der Benchmark reflektiert und Alpha-Möglichkeiten erhalten werden.

3. Blacklisting von Segmenten

Bestimmte Investment Manager werden aus dem zentralen Currency Overlay Programm ausgeschlossen. Hintergrund kann eine generelle Entscheidung gegen eine Sicherung oder die FX-Sicherung der Fremdwährungsbestände durch den Investment Manager sein (beispielsweise im Rahmen eines Total Return-Mandats).

Im Rahmen der initialen Analyse-Phase eines Mandates wird sichergestellt, dass für den Anlagestil eines jeden Investment Managers die richtige Sicherungsstrategie ausgewählt wird. Hieraus folgt auch, dass unterschiedliche Mandate/Investment Manager unterschiedliche Herangehensweisen bei der FX-Sicherung haben können.

Neben der Ausgestaltung der Sicherungsstrategie muss auch eine Entscheidung darüber getroffen werden, ob der Investment Manager weiterhin eine Sicherung durchführen darf oder nicht:

a. Währungssicherung durch Investment Manager

Der Investment Manager darf weiterhin ein FX-Hedging durchführen unabhängig davon, ob sein Mandat im zentralen Currency Overlay gesichert wird oder nicht.

b. Keine Währungssicherung durch Investment Manager

Eine Währungssicherung durch den Investment Manager wird durch die Anlagerichtlinien ausgeschlossen. Die Verantwortung für die Währungssicherung liegt ausschließlich beim Currency Overlay Manager.

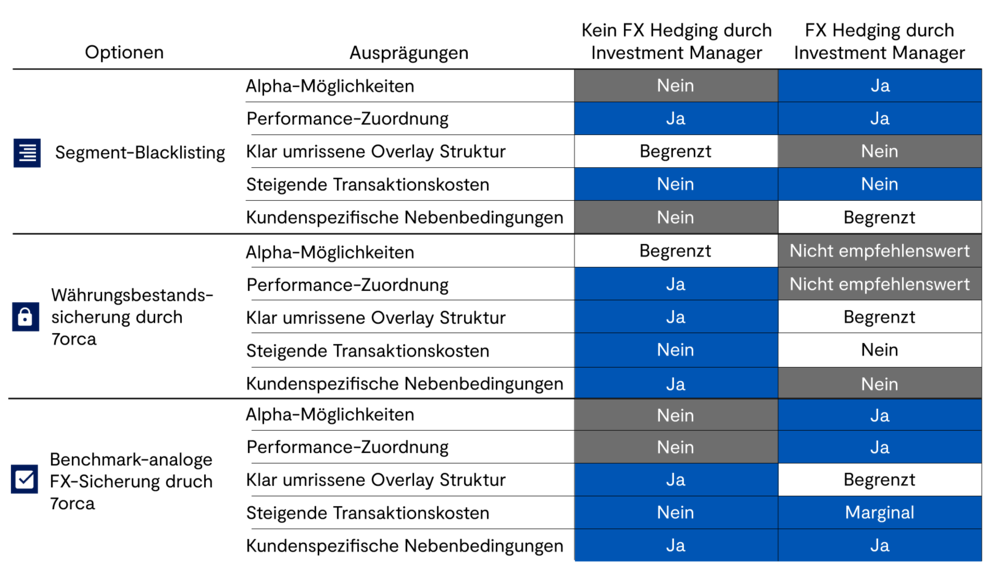

Die Entscheidungsmatrix in Abbildung 2 stellt die unterschiedlichen Sicherungsvarianten, die Hedging-Aktivitäten der Investment Manager und die Auswirkungen auf die oben genannten Ziele der FX-Sicherung gegenüber.

Abb. 2 | Entscheidungsmatrix: Ein oder kein FX-Hedging durch die Investment Manager

Quelle: 7orca Asset Management AG

Anwendung auf die genannten Beispiele

Mit der Implementierung eines zentralen Currency Overlay Mandates übernimmt 7orca die aggregierte Währungssicherung eines Investors über verschiedene Investment Manager hinweg in einem Currency Overlay Segment. Die Integration der Mandate in das zentrale Currency Overlay kann sich auf die Mandatsbenchmark der jeweiligen Investment Manager und deren Erlaubnis eine FX-Sicherung zu tätigen auswirken. Für die beiden Investment Manager der zuvor beschriebenen Beispiele würde dies Folgendes bedeuten:

1. FX-Hedging des Aktien-Mandats ohne aktive Währungspositionierung

In dem beschriebenen Fall sind die Fremdwährungsrisiken das unbeabsichtigte Nebenprodukt der Aktienselektion; der Manager beabsichtigt keine Gewinnerzielungsabsicht durch eine geänderte Währungsallokation relativ zum MSCI World.

2. FX-Hedging des Emerging Market-Mandats mit aktiver Währungspositionierung

Hier stellt die relative Währungspositionierung zur Benchmark einen aktiven Teil des Anlagestils des Investment Managers dar. In Abhängigkeit davon, ob er seine Investment-Entscheidung auf Basis der Zinsentwicklung oder seiner FX-Prognose trifft, ist eine FX-Sicherung zielführend (Zinsprognose) oder auch nicht (FX-Prognose).

Hierbei ist es zweckmäßig, eine Sicherung analog der Währungsallokation der Benchmark durchzuführen:

Für das FX-Hedging wird die Hard Currency Benchmark JPM EMBI Global Diversified ex CCC Euro Hedged auf JPM EMBI Global Diversified ex CCC Euro Unhedged umgestellt. Die Lokalwährungs-Benchmark verbleibt JPM GBI-EM Global Diversified Composite in Euro unhedged. 7orca sichert die Währungsbestände analog der beiden Währungsallokationen der Benchmark ab.

Damit der Manager weiterhin sein volles Alpha-Potential ausschöpfen kann, sollte er weiterhin Währungssicherungen durchführen können.

Das Ziel des Currency Overlays ist es, die Währungsrisiken dieses Mandats effizient und kostengünstig im zentralen Overlay Segment weitreichend und systematisch zu reduzieren. Das zentrale Management von FX-Risiken bietet zahlreiche Effizienzvorteile gegenüber einer dezentralen Steuerung in den einzelnen Mandaten. Detaillierte Informationen hierzu finden Sie in unserer INSIGHT-Publikation „Strukturvorteile durch die Mandatierung eines zentralen Currency Overlay Managers“.

Die Sicherungstransaktionen des Investment Managers dienen nun ausschließlich der Alpha-Generierung. Auf lange Sicht kann sein Alpha steigen, da die bisher potentiell notwendigen Anpassungen im Mandat zur Bedienung von Cash-Flows für die Währungssicherung vermieden werden und eine Fokussierung auf die Kernkompetenzen möglich ist.

7orca, Ihr Währungs-Sparrings-Partner

Nutzen Sie uns als Sparrings-Partner. Mit mehr als 20 Jahren Erfahrung im FX Overlay Management stellen wir unsere fachliche Expertise und unsere modernste Infrastruktur für unsere Kunden ins Zentrum unseres Handelns.

Gerne erarbeiten wir gemeinsam mit Ihnen im Rahmen eines Currency Workshops die für Sie bestgeeignete, zielführendste Sicherungsstrategie.