Wissenschaftlich fundierte Risikoprämie

Diversifikation mit einem zusätzlichen Werttreiber

Das aktuelle Kapitalmarktumfeld stellt eine echte Herausforderung für institutionelle Portfolios dar und das Erreichen von Renditezielen bleibt schwierig. Alternative Risikoprämien, wie die Volatilitätsrisikoprämie, erweitern das Spektrum an Anlagemöglichkeiten. Die 7orca Vega Strategie erschließt diese Renditequelle effizient. Hierbei können Sie als Investitionswege einen an Ihre Bedürfnisse zugeschnittenen Spezialfonds oder unsere etablierten Publikumsfonds 7orca Vega Return und 7orca Vega Income wählen. Gerne erläutern wir Ihnen in einem persönlichen Gespräch, wie Sie die Short Volatility Strategie wertschöpfend in Ihrem Portfoliokontext einsetzen können.

Strategien, welche das investierbare, von Timing unabhängige Anlageuniversum vergrößern, stellen attraktive Portfoliobausteine dar. Zudem verbreitern Volatilitätsrisikoprämien-Strategien in Vermögenswerten, welche keinen Trends unterliegen, die strategische Allokation und können attraktive Renditen erzielen.

Wissenschaftlich fundierte Prämie

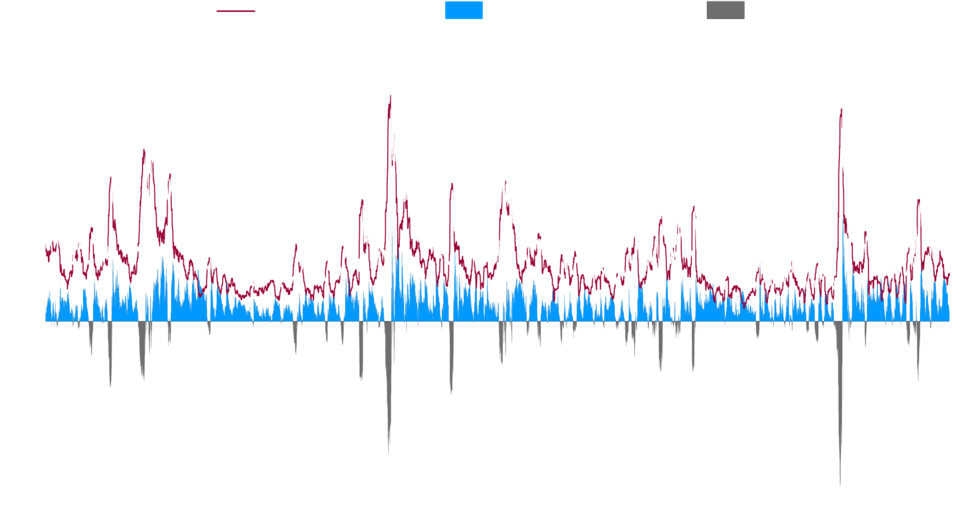

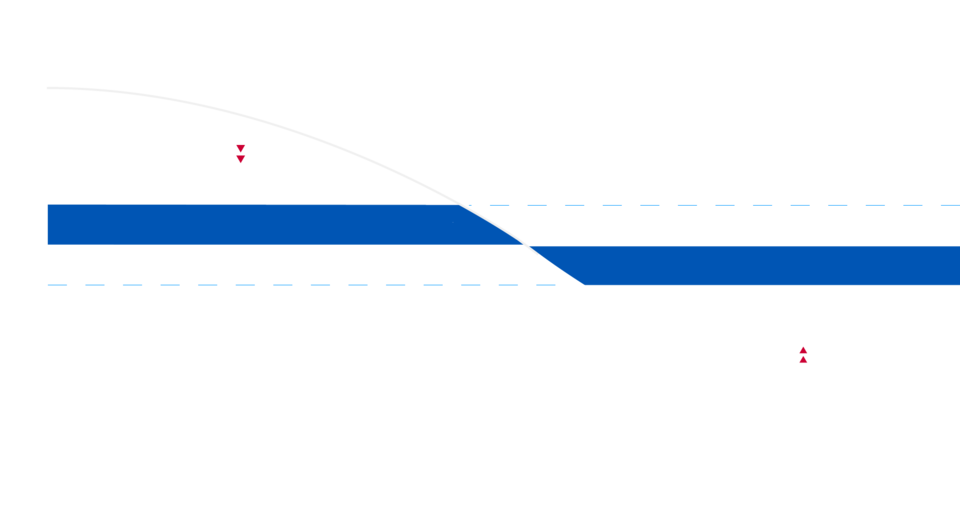

Die Volatilitätsrisikoprämie existiert, da über einen langfristigen Zeitraum die erwartete, d.h. die implizite Volatilität höher als die tatsächlich aufgetretene, d.h die realisierte Volatilität ist.

Dies ist darauf zurückzuführen, dass die Marktteilnehmer auf lange Sicht größere Schwankungen erwarten, als sie tatsächlich auftreten.

Diese Differenz ist die Grundlage der Volatilitätsrisikoprämie: Die Prämie schwankt im Zeitablauf, ist jedoch über einen langen Zeitraum systematisch positiv. Sie ist keine kurzfristige Ineffizienz, sondern eine wissenschaftlich fundierte Risikoprämie. 1

Abb. | Vergleich von impliziter und realisierter Volatilität am Beispiel des EuroStoxx 50

Versicherungsbeispiel

Die Funktionsweise einer Strategie, die die Volatilitätsrisikoprämie als Ertragsquelle nutzt, lässt sich mit dem klassischen Geschäftsmodell einer Versicherungsgesellschaft vergleichen.

Ein Autofahrer zahlt an das Versicherungsunternehmen regelmäßig eine Prämie, um im Schadensfall eine Leistung zu erhalten.

Für die Versicherungsgesellschaft ist dieses Geschäftsmodell attraktiv, da die langfristigen Prämieneinnahmen die Schadensleistungen übersteigen.

Short Volatility-Strategien folgen dem gleichen Prinzip: Die Strategie tritt als Versicherer am Kapitalmarkt auf, indem sie Optionen an Marktteilnehmer verkauft, die ihre Portfolien gegen starke, in der Regel negative Schwankungen absichern möchten.

Da die Volatilitätsrisikoprämie auf einen langen Zeithorizont systematisch positiv ist, verzeichnet die Strategie langfristig eine positive Performance.

Investieren in Volatilität

Es gibt mehrere Wege, in Volatilität zu investieren. Die gängigsten stellen außerbörslich gehandelte Variance Swaps und börsengehandelte Optionen dar.

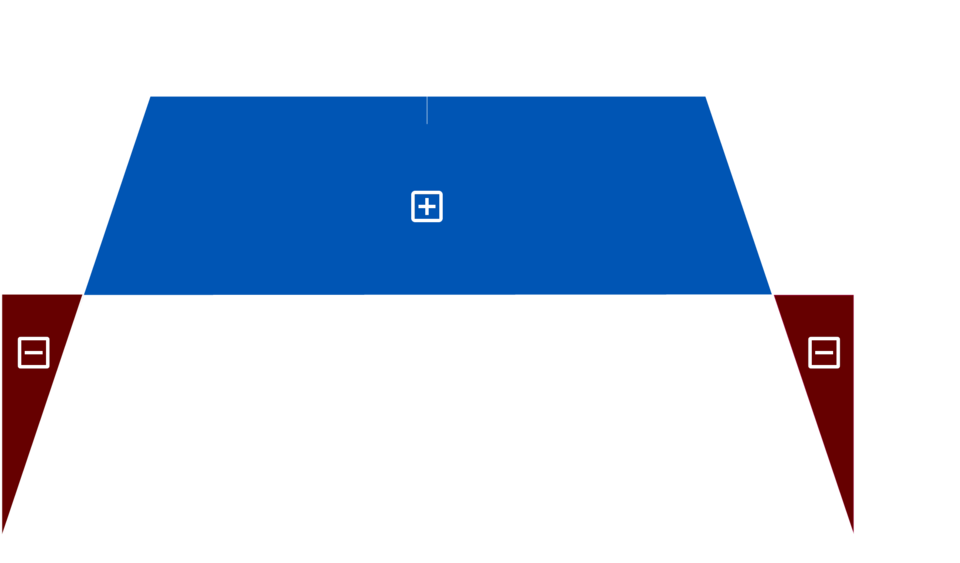

7orca verkauft Optionen und vereinnahmt so die implizite Volatilität. Hierzu setzen wir einen Short Strangle ein, denn dieser ist sowohl in einem Marktumfeld mit erhöhter Volatilität als auch mit einer Seitwärtsbewegung sehr gut geeignet, um die Volatilitätsrisikoprämie zu vereinnahmen.

Ein Short Strangle besteht aus einem Short Call mit einem höheren Ausübungspreis und einem Short Put mit einem niedrigeren Ausübungspreis. Beiden Optionen liegt derselbe Basiswert und dasselbe Verfallsdatum zugrunde, sie haben aber unterschiedliche Ausübungspreise.

Basiswerte, in denen die Risikoprämie vereinnahmt werden kann

Wissenschaftliche Publikationen zu den Basiswerten der Volatilitätsrisikoprämie beschränken sich zumeist auf die Aktienmärkte.

Jedoch ergeben sich für Investoren Vorteile, wenn die Vereinnahmung der Volatilitätsrisikoprämie auch an den Anleihen– und Währungsmärkten erfolgt.

Mögliche Basiswerte der 7orca Short Volatility-Strategie

| Aktien | Anleihen | Währungen |

|---|---|---|

|

|

|

Risikomanagement: systematisch und effektiv

Dem Risikomanagement fällt bei einer Short Volatility-Strategie eine besondere Bedeutung zu.

Konsequenterweise setzen wir bereits ex ante, vor der Investition, risikoreduzierende Maßnahmen um. Unter anderem schaffen wir eine risikomindernde Diversifikation durch den Einsatz verschiedener Basiswerte.

Ex-post bedienen wir uns eines Delta-Caps zur schnellen und effizienten Risikobegrenzung bei adversen Marktbedingungen. Wir vermeiden ein hektisches und kostenintensives Delta-Hedging. 7orca analysiert das Delta täglich und führt es bedarfsweise mittels Futures erneut in den Korridor zulässiger Schwankungen zurück.

„Rolltreppe aufwärts, Fahrstuhl abwärts“

Die Performance-Charakteristik einer Short Volatility-Strategie lässt sich gut mit folgendem Bild verdeutlichen:

Stetige Prämieneinnahmen erzielt die Strategie in moderat steigenden, moderat fallenden ebenso wie in volatil seitwärts verlaufenden Märkten. Diese Phase der Prämienvereinnahmung kann mit einer Rolltreppenfahrt aufwärts verglichen werden.

In stark steigenden oder stark fallenden Märkten tritt der „Schadensfall“ für die Strategie ein, und die Strategie als Kapitalmarktversicherer verzeichnet abrupte negative Performance-Verläufe. Diese Phase lässt sich mit einer Liftfahrt nach unten beschreiben.

Um im Versicherungs-Jargon zu bleiben: Die Liftfahrt nach unten ist wesentlicher Teil der Strategie, die ohne diesen Risikotransfer vom Versicherungsnehmer zum Versicherungsgeber nicht existieren würde. Dies muss der Investor durchhalten, um anschließend an der Rolltreppenfahrt aufwärts voll partizipieren zu können.

Der Schadenskompensation, welche die Strategie ausgezahlt hat, stehen mittelfristig stetige Prämieneinnahmen gegenüber, welche die Auszahlungen auf lange Sicht überkompensieren.

Transparenz und Nachvollziehbarkeit

Transparenz kommt in einer Short Volatility-Strategie eine essentielle Bedeutung zu:

Durch fehlende geeignete Benchmarks, den Einsatz von Derivaten und die hohe Dynamik der Portfolioparameter können einzelne Konzepte schwer zu durchdringen sein. Wir gewährleisten jederzeit ein Maximum an Transparenz und Nachvollziehbarkeit, so dass Sie in der Lage sind, die 7orca Vega Strategie und ihre Charaktertreue tief greifend zu erfassen und schlussendlich dem Investment-Prozess zu vertrauen. Vertrauen ist die Basis für das gemeinsame Durchlaufen der Liftfahrt nach unten.

Wir stehen Ihnen jederzeit zur näheren Beleuchtung der Investment-Strategie zur Seite und stellen Ihnen monatlich einen umfassenden Report zur Verfügung. Diesem können Sie unter anderem einen aktuellen Portfolio Manager-Kommentar, das vorherrschende Prämienniveau und die Performance aggregiert sowie für jeden Basiswert entnehmen.

Investitionswege

Investoren können im Rahmen eines Spezialfonds die 7orca Vega Strategie an Ihre individuellen Bedürfnisse anpassen.

So lassen sich beispielsweise der Träger der Strategie, die zugrundeliegenden Basiswerte sowie einzugehende Risiken passgenau skalieren.

Die beiden etablierten Publikumsfonds 7orca Vega Income und 7orca Vega Return bieten Anlegern bewährten Zugang zur Volatilitätsrisikoprämie im UCITS-Mantel. Renditeorientierte Anleger dürfte insbesondere der 7orca Vega Return Fonds interessieren, der die Short Volatility-Strategie breit diversifiziert und multi-asset auf die Basiswerte Aktien, Anleihen und Währungen umsetzt. Konservative Anleger finden den 7orca Vega Income attraktiv, der ausschließlich die Basiswerte Anleihen und Währungen nutzt.

7orca Asset Management AG

Volatilitätsexperten seit mehr als 15 Jahren

Investment-Strategien, welche die Volatilitätsrisikoprämie systematisch vereinnahmen, bereichern mit ihrer Eigenschaft als Rendite-Diversifizierer das Portfolio. So kann in Phasen, in denen klassische (Long-Only) Anlagestrategien keine, kaum oder negative Rendite generieren, oft eine positive Performance erzielt werden. Das Team von 7orca Asset Management AG verfügt über langjährige Erfahrung in der Strukturierung, der Implementierung und dem Management von Short Volatility-Lösungen. Gerne beleuchten wir im persönlichen Dialog die Möglichkeiten für Ihr individuelles Portfolio.