Die Sicherungskosten in EUR/USD werden zum Jahresende durch den Cross-Currency Basis Spread weiter verteuert. Dieser INSIGHT erläutert, welche Implikationen sich hieraus für passive und aktive Währungssicherungsstrategien ergeben und wie von dieser Entwicklung sogar profitiert werden kann.

Verteuerung der Sicherungskosten

Die Kosten für Sicherungen im Währungspaar EUR/USD haben sich in 2018 weiter verteuert. Zu Beginn des Jahres lagen sie für eine dreimonatige Devisensicherung noch bei ca. 2,20% p.a., aktuell bereits bei ca. 3,50% p.a.(Quellen: Bloomberg, 7orca Asset Management AG. 13.11.2018) Die Grafik vergleicht die aktuellen, impliziten Sicherungskosten (per 13.11.2018) mit denen des 04.01.2018 bei einer Sicherungslaufzeit von einer Woche bis zwölf Monaten.

Abb. 1 | Vergleich der impliziten Sicherungskosten

Quelle: 7orca Asset Management AG, Bloomberg (14.11.2018 vs. 04.01.2018)

Neben einer divergierenden Zinspolitik zwischen FED und EZB treibt aktuell das Phänomen des Cross-Currency Basis Spreads (Basis Spread) die Sicherungskosten in EUR/USD zum Jahresende weiter nach oben. Vereinfacht dargestellt handelt es sich bei dem Basis Spread um eine Messgröße für das Angebots- und Nachfrageverhältnis für das Funding in unterschiedlichen Währungen.

Der Basis Spread lag historisch gesehen nahe Null basierend auf der Annahme eines kontinuierlichen Zugangs der Banken zur Finanzierung am Interbankenmarkt. Seit dem Beginn der Finanzmarktkrise im Jahr 2007 ist allerdings ein Auseinanderdriften des Basis Spreads festzustellen. Die Höhe des Basis Spread wird aktuell insbesondere durch Kreditrisikoprämien und Liquiditätsbelange getrieben. Die gestiegene Regulierung verhindert darüber hinaus, dass eine Arbitrage der Marktteilnehmer den Basis Spread nivelliert. Die Verschiebung des Basis Spread lag in EUR/USD seit Anfang 2014 durchschnittlich bei ca. 24 Basispunkten (bp) p.a. zugunsten des USD. Bei einer dreimonatigen Sicherung über den Jahreswechsel hinaus liegt der Basis Spread aktuell sogar bei ca. 50 bp p.a zugunsten des USD (Quellen: Bloomberg, 7orca Asset Management AG. 13.11.2018).

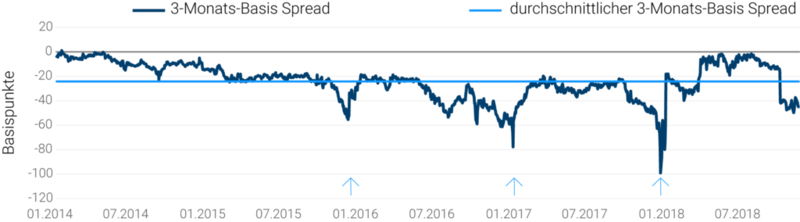

Abb. 2 | Entwicklung des 3-Monats EUR/USD-Basis Spreads

Quelle: 7orca Asset Management AG, Bloomberg. (04.01.2018 – 13.11.2018)

Die obenstehende Grafik zeigt den Verlauf des 3-Monats-Basis Spread im Zeitverlauf. Sichtbar ist die strukturelle Verschiebung des Basis Spread in den negativen Bereich sowie seine Saisonalität. Da gerade zum Jahreswechsel die USD-Knappheit besonders ausgeprägt ist, ließ sich in den vergangenen Jahren im Basis Spread ein saisonaler Effekt bei Sicherungslaufzeiten über den Jahreswechsel hinaus feststellen.

Auch in diesem Jahr tritt dieses Phänomen erneut auf und der Basis Spread hat sich bereits bei den Laufzeiten, die über den Jahreswechsel andauern, deutlich ausgeweitet. Zum Vergleich: Im Dezember 2017 verzeichnete der 3-Monats-EUR/USD-Basis Spread eine Veränderung von ca. -50 bp p.a. auf bis zu ca. -100 bp p.a.

Die Implikationen des Basis Spreads auf Währungssicherungsstrategien

Die Entwicklung des EUR/USD-Basis Spread hat direkte Implikationen für Währungssicherungsgeschäfte und schlägt sich in erhöhten Kosten für europäische Investoren nieder. So setzen sich die Aufschläge von Devisentermingeschäften aus dem unterschiedlichen Zinsniveau zwischen den beiden Währungen sowie dem Basis Spread zusammen. Die Sicherungskosten im Währungspaar EUR/USD steigen aktuell also durch beide Komponenten: das höhere Zinsniveau in den USA und den Basis Spread zugunsten des USD. Im Unterschied zu dem erhöhten Zinsniveau wird der Investor für den Basis Spread allerdings nicht kompensiert. Der Basis Spread erhöht die Kosten von Devisensicherungen, ohne einen potentiellen Ertrag zu bieten.

Für Investoren stellt sich somit die Frage, wie die negativen Auswirkungen des Basis Spreads auf Devisensicherungen möglichst reduziert werden können. Wir beleuchten, welche Implikationen sich sowohl für passive als auch für aktive Sicherungsstrategien ergeben.

Bei passiven Währungssicherungen sind die Wahl der Sicherungslaufzeit sowie der Zeitpunkt der Prolongation entscheidende Parameter für den Erfolg der Sicherungsstrategie.

Die Wahl der Laufzeit ist von großer Bedeutung, da unterschiedliche Laufzeiten deutliche Zinsunterschiede aufweisen können. Dies ist in den Zinsstrukturkurven der beiden Währungen begründet. Aktuell liegt der Zinsunterschied in EUR/USD im 1-Monatsbereich bei ca. 2,7% p.a. (Quellen: Bloomberg, 7orca Asset Management AG. Stand: 04.01.2018) und im 6-Monatsbereich bei ca. 3,1% p.a. (Quellen: Bloomberg, 7orca Asset Management AG. Stand: 04.01.2018)

Neben der Wahl der Laufzeit ist allerdings auch die Entwicklung des Basis Spread zu berücksichtigen. Diesem kommt eine signifikante Bedeutung bei der Bestimmung des Prolongationszeitpunkts zu. Gerade durch den saisonalen Effekt kann es sinnvoll sein, die Sicherung bereits frühzeitig über den Jahreswechsel zu prolongieren, um nicht der negativen Entwicklung zum Jahresende ausgeliefert zu sein.

In dem aktuellen Marktumfeld, in dem der Basis Spread eine signifikante Höhe aufweist und das Zinsniveau zwischen den beiden Volkswirtschaften deutlich divergiert, sollten beide Faktoren bei einer passiven Währungssicherung zwingend berücksichtigt werden. Eine Strategie, welche diese Einflussfaktoren nicht berücksichtigt, kann zu einem signifikant schlechteren ökonomischen Ergebnis führen.

Bei aktiven Währungssicherungen, bei denen der Sicherungsgrad dynamisch an Marktentwicklungen angepasst wird, ist ein Timing durch die Auswahl bestimmter Sicherungstermine schwierig.

Die Sicherung wird ohnehin dynamisch in Abhängigkeit der Fremdwährungsentwicklung auf- oder abgebaut. Bei einem aktiven Currency Overlay wird der dominante Performancetreiber immer die Entscheidung sein, wann die Hedge Ratio in welcher Höhe angepasst wird.

Ein professionelles aktives Currency Overlay sollte allerdings immer die Sicherungskosten in seinen Entscheidungsprozesses integrieren, denn je signifikanter die Kosten durch unterschiedliche Zinsniveaus und Basis Spreads, desto größer ist die Auswirkung auf die Sicherungseffizienz.

Profitieren vom Basis Spread durch synthetische Positionen

Da der Basis Spread seit einigen Jahren negativ tendiert, stellt sich die Frage, ob es die Möglichkeit gibt, von dieser Entwicklung zu profitieren.

Wie dargestellt, wirkt sich der Basis Spread für europäische Investoren bei Devisensicherungen negativ aus. Allerdings bietet dieses Phänomen auf der Anlageseite auch die Möglichkeit, eine zusätzliche Rendite zu erzielen. Wenn der Investor in der Lage ist, statt einem physischen Investment eine synthetische Positionierung einzugehen, lässt sich der Basis Spread verdienen. Die synthetische Positionierung repliziert den Performance-Verlauf eines Vergleichsinvestments durch den Einsatz von Derivaten. Hierbei nutzt der Investor den Basis Spread vorteilhaft und vereinnahmt durch den Terminkauf der Währung den Basis Spread zusätzlich zu seiner Investmentrendite.

Verdeutlicht wird diese Möglichkeit am Beispiel eines passiven S&P500-Aktieninvestments. Bei einem physischen Investment würde der Investor USD kaufen und dann in den Aktienmarkt investieren (z.B. über den Kauf eines S&P500-ETFs). Hierdurch würde er an einem steigenden Aktienmarkt sowie einer Aufwertung des USD gegenüber dem EUR profitieren.

Das gleiche Auszahlungsprofil könnte erzielt werden, indem USD per Devisentermingeschäft gekauft und gleichzeitig eine Long-Positionierung im S&P500-Future eingenommen wird. Der USD-Terminkauf führt dazu, dass die USD um den Basis Spread verbilligt gekauft und ein Rendite-Pickup erwirtschaftet werden können.

Die gleiche Logik findet natürlich auch auf währungsgesicherte S&P500-Positionen Anwendung. In diesem Fall müsste auf den Terminkauf der Währung verzichtet werden. Maßgeblich ist lediglich, dass das zugrundeliegende Investment mittels eines Derivates repliziert werden kann. Diese Strategie spart ebenfalls im Vergleich zum physischen USD-Investment mit anschließender Devisensicherung den Basis Spread ein.