Management des Rendite-Risiko-Profils von Fremdwährungs-Exposures

Institutionelle Investoren mit Fremdwährungsrisiken in ihrem Anlageportfolio werden regelmäßig mit der Frage konfrontiert, wie sie am besten mit dem Rendite-Risiko-Profil ihres Fremdwährungs-Exposures umgehen sollen.

7orca ist der Auffassung, dass ein zentraler Währungs-Overlay-Manager der ideale Sparringspartner für diese Entscheidung sein kann, indem er berät, welches Währungspaar am besten gemanagt wird durch

- ein passives Währungs-Overlay-Programm, das eine im Voraus vereinbarte, statische Absicherung über die gesamte Hedging-Periode implementiert

- ein aktives Währungs-Overlay-Programm, das es ermöglicht, an Fremdwährungsaufwertungen zu partizipieren und bei adversen Kursentwicklungen abgesichert zu sein

Aus verschiedenen Gründen sind manche institutionelle Anleger skeptisch gegenüber passiven FX Overlay-Ansätzen. Einerseits, da sie diese für einen naiven und statischen Ansatz halten, andererseits wegen der Kostenbelastung durch eine Fremdwährungsabsicherung (insbesondere für Währungspaare mit hohem Carry). Ein effizient umgesetztes passives Currency Overlay-Programm bietet Investoren eine Vielzahl von Vorteilen. 7orca hat mehrere Whitepaper zu Themen wie Transaktionskosten, Wahl der Instrumente (FX-Forwards vs. FX-Futures) und anderen Fragen veröffentlicht, die sich mit den zusätzlichen Fragestellungen bei passiven Währungs-Overlays befassen.

Der Fokus dieses INSIGHTs liegt auf der Vorstellung einer weiteren Komponente des passiven FX-Managements, die institutionellen Anlegern helfen kann, ihre Hedging-Kosten zu verringern oder ein zusätzliches Alpha bei der Absicherung ihres Fremdwährungsrisikos zu generieren. Diese Komponente – das Laufzeiten-Management – führt aus der Notwendigkeit einer Laufzeitenwahl der eingesetzten Sicherungsinstrumente und kann unkorreliert zu den Schwankungen der zugrundeliegenden Währungspaare sein.

In den folgenden Abschnitten stellen wir das Grundprinzip des Laufzeiten-Managements und seine verschiedenen Aspekte vor.

Laufzeiten-Management: Worum geht es und wie verbessert es das Currency Overlay?

Die oberste Priorität jeder passiven Währungs-Overlay-Lösung ist, jederzeit analog des im Voraus festgelegten Niveaus abgesichert zu sein. Die Festlegung der Laufzeit, auch Tenor genannt, des Sicherungsgeschäfts wird meist dem Currency Overlay Manager oder aber den einzelnen Managern der Basis-Investments überlassen. Jedoch handelt es sich hierbei um eine nicht zu vernachlässigende Input-Variable, die für den Erfolg eines passiven Overlays eine entscheidende Rolle spielen kann.

Es mag verlockend sein, diese Entscheidung zu vereinfachen, indem International Money Market (IMM) Dates, Standard-Tenors oder Liquidität als isolierte Argumente für die Laufzeitenwahl der Absicherung herangezogen werden. Das gleiche trifft auf Forward-Kurven zu, die im Vergleich zu anderen Kurven am Rolltermin günstig erscheinen und zur Bestimmung der Sicherungslaufzeit genutzt werden.

Unsere Analysen haben mehrere Vorteile bei der Anwendung eines quantitativen Verfahrens zur Bestimmung der optimalen Laufzeit identifiziert. Diese Vorteile für den Kunden beschränken sich nicht nur auf Kosteneinsparungen.

Als Currency Overlay Manager, der ein breites Spektrum von G10- und Emerging Markets-Währungen managt, hat 7orca einen transparenten und quantitativen Prozess zur Bestimmung der optimalen Laufzeit entwickelt. Dabei werden auch die verschiedenen Input-Faktoren überwacht. Die Laufzeit des Devisenterminkontrakts wird mittels des Laufzeiten-Managements-Prozesses dynamisch ausgewählt beziehungsweise angepasst. Grundsätzlich ist das Kundenportfolio weiterhin vollständig und zu jeder Zeit analog der im Voraus festgelegten Hedge Ratio abgesichert.

Im Allgemeinen wählt dieser quantitative Prozess Devisentermingeschäfte mit Laufzeiten zwischen zwei Wochen und zwölf Monaten. Je nach Kundenpräferenz oder Cashflow-Anforderungen können auch kürzere Laufzeiten für den Tenor Management-Prozess verwendet werden. Die Mehrzahl der Kunden von 7orca verwendet standardmäßig eine rollierende Dreimonats-Benchmark für die Performance-Messung, jedoch können auch andere Laufzeiten als Benchmark dienen.

Die zentralen Bestimmungsfaktoren der optimalen Laufzeit

Die Erträge bzw. die Kosten einer Fremdwährungsabsicherung belaufen sich im Wesentlichen darauf, die Forward-Punkte für die Laufzeit des betreffenden Währungspaares zu erhalten oder zu zahlen. Ziel des Laufzeiten-Management-Prozesses von 7orca ist es, diese Kostenkomponente der Absicherung zu minimieren, beziehungsweise die Erträge zu maximieren.

Hierzu werden entweder Trends in der Laufzeitstruktur oder eine günstige Kurvendrehung im Vergleich zur Benchmark-Kurve ermittelt.

Die aktuelle makroökonomische Stimmung und die Geldpolitik der jeweiligen Länder sind wichtige Faktoren, welche die Forward-Kurve beeinflussen und anhand der Zinsdifferenzkurven beobachtbar sind. Eine Parallelverschiebung (d.h. eine Erhöhung der Steigung oder Abflachung aller Kurven) mit einem unterschiedlichen Grad der Verschiebung in den einzelnen Laufzeiten kann eine bestimmte Laufzeit im Hinblick auf die erwarteten Kosteneinsparungen attraktiver machen. Dies funktioniert in beide Richtungen:

- Wahl einer günstigeren Kostenbasis im Vergleich zu einer längeren Sicherungslaufzeit. Realisierung von Kosteneinsparung relativ zur Benchmark-Absicherung, welche die Terminkurve nach oben rollt.

- Die Terminkurve mit kürzeren Laufzeiten nach unten rollen. Realisierung von Kosteneinsparung relativ zur Benchmark-Absicherung, die die höhere Kostenbasis über eine längere Laufzeit festschreibt.

Allerdings unterliegen die Terminkurven und ihre relative Attraktivität im Vergleich zueinander auch während der Sicherungslaufzeit Veränderungen. Daher könnte eine naive „Do-and-forget“-Strategie darunter leiden, dass auf Änderungen des Zinsregimes gar nicht oder aber zu schnell auf vorübergehende Situationen reagiert wird.

Zusätzlich zu den oben genannten Faktoren können andere Größen erhebliche, wenn auch keine nachhaltigen Auswirkungen auf die Hedging-Kosten haben, die für die Dauer der gewählten Laufzeit festgeschrieben werden. In einem volatilen Marktumfeld begrenzen Liquiditätsbeschränkungen an den Devisenmärkten die Möglichkeiten, die sich für eine Absicherung bieten. Liquiditätsbeschränkungen bestehen in Form von breiteren Spreads als normal für bestimmte Laufzeiten, was die Laufzeiten unattraktiv macht.

Der Vergleich der Spreads über die einzelnen Laufzeiten hinweg sollte auch dahingehend normalisiert werden, wie oft der Tenor gerollt werden muss. Eine Absicherung von zwei Wochen bedeutet auf Jahressicht, dass der – jeweils potenziell unterschiedliche – Spread für diese Absicherung 26-mal bezahlt werden muss. Wird die gleiche Absicherung direkt für das ganze Jahr implementiert, wird der Spread einmalig gezahlt.

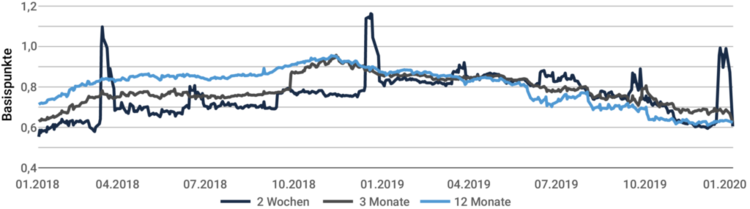

Abb. 1 | Kosten der EUR/USD Forward-Kurve

Quelle: Bloomberg, 7orca Asset Management (01.01.2018 – 01.10.2020)

Abbildung 1 illustriert einen repräsentativen Zeitraum einer passiven EUR/USD-Absicherung und zeigt die Entwicklung der drei Forward-Kurven von 2 Wochen, 3 Monaten und 12 Monaten. Die Ausreißer der 2-Wochen Forward-Punkte zeigen die impliziten Kosten des Basis Swaps auf, was in einem späteren Abschnitt behandelt wird. Ignoriert man diesen Effekt, ist immer noch ersichtlich, dass sich die relativen Kosten der Forward-Kurven erheblich verändert haben.

In diesem Zeitraum hätte das Fixieren des günstigsten Sicherungsgeschäfts am Rolltag die Möglichkeit erheblicher Kosteneinsparungsmöglichkeiten vergeben. Ein Blick auf die laufende Entwicklung der Terminkurven wäre über den gesamten Absicherungszeitraum vorteilhafter gewesen, um die Absicherungskosten bei steiler werdenden Kurven zu fixieren oder niedrigere Hedging-Kosten bei flacher werdenden Kurven zu realisieren.

Das Grundprinzip des Laufzeiten-Managements von 7orca

Der Prozess des Laufzeiten-Managements von 7orca leitet die erwarteten impliziten Absicherungskosten nach einem proprietären Algorithmus über alle Laufzeiten hinweg ab, der die folgenden Eingabegrößen berücksichtigt (ebenfalls in Abbildung 2 zusammengefasst).

Abb. 2 | Faktoren zur Bestimmung der optimalen Laufzeit

Quelle: 7orca Asset Management AG

Entwicklung der Zinsdifferenz

Im Rahmen des Laufzeiten-Management-Prozesses werden die aktuellen Kosten der Absicherung über alle Laufzeiten hinweg verglichen und eine Präferenzreihenfolge der einzelnen Laufzeiten festgelegt. Wie zu Beginn dieses Artikels erwähnt, ist eine solche „Point-in-time“- Analyse jedoch nicht ausreichend.

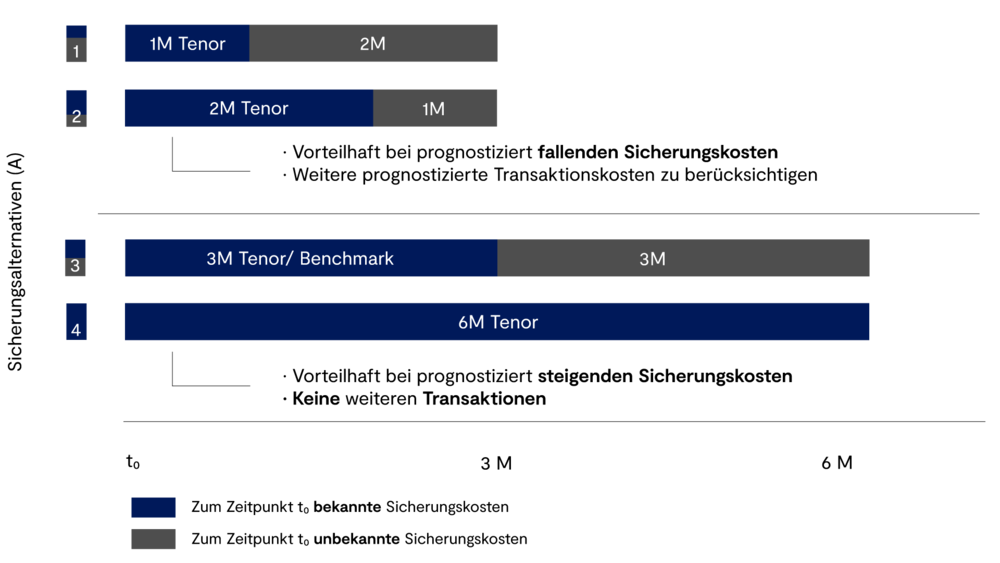

Es wird keine Aussage über die zu erwartenden Absicherungskosten getroffen, falls die kürzer gewählte Laufzeit in Richtung der Benchmark-Fälligkeit gerollt werden muss oder falls die Benchmark-Fälligkeit auf die länger gewählte Laufzeit gerollt werden muss. Der betrachtete Zeitraum an dieser Stelle der Analyse ist der jeweils längere der beiden Laufzeiten von Sicherungsinstrument oder Benchmark. Dies wird in Abbildung 3 dargestellt.

Abb. 3: Vergleich der FX Sicherungsalternativen im Vergleich zu einer Benchmark-analogen Sicherung

Quelle: 7orca Asset Management AG

Um beispielsweise zu beurteilen, ob eine 1-Monats-Absicherung einer dreimonatigen Absicherung (analog der Benchmark) vorzuziehen ist, umfasst der Untersuchungszeitraum die gesamten drei Monate, während die Beurteilung, ob eine Absicherung für sechs Monate einer Absicherung gemäß der Dreimonats-Benchmark vorzuziehen ist, den gesamten Untersuchungszeitraum von sechs Monaten umfasst.

Die erwarteten Gesamtabsicherungskosten über diesen Untersuchungszeitraum können approximiert werden, indem die Struktur der Zinsdifferenzkurve analysiert wird.

Struktur der Zinsdifferenzkurve

Die Kosteneinsparungen, die durch die Wahl der heute günstigsten Kurve erzielt werden, müssen mit den Opportunitätskosten der Kurve verglichen werden, die sich, wie zuvor beschrieben, im Untersuchungszeitraum als günstiger erweisen könnte. Diese Opportunitätskosten werden vor allem dann sichtbar, wenn sich die Laufzeitenstruktur der Zinskurve ändert.

Transaktionskosten

Die oben vorgestellten Faktoren ermöglichen die Bestimmung einer „vorläufigen“ optimalen Laufzeit des Sicherungsgeschäfts. Zu einer validen Entscheidung müssen allerdings die Transaktionskosten über verschiedene Laufzeiten einbezogen werden.

Eine optimale Laufzeit kann verglichen mit einer anderen Laufzeit aufgrund einer Spread-Ausweitung unattraktiv erscheinen. Wie im vorhergehenden Abschnitt kurz erörtert, ist dieser Effekt in Risk-Off Szenarien stärker ausgeprägt, wenn die Märkte kurzfristige Laufzeiten den längerfristigen vorziehen.

Beispielsweise hat sich die EUR/USD-Spanne während der COVID-19 Krise im Jahr 2020 merkbar vergrößert und im April 2020 einen Höchststand von über 150% des pre-COVID-19 Niveaus erreicht (Quelle: Marktstudien zwei renommierter, kompetitiver Liquiditäts-Provider. (15.05.2020)).

Der Laufzeiten-Management-Prozess integriert die transaktionsbedingten Kosten und validiert gleichzeitig die „vorläufige“ optimale Laufzeit, die zuvor bestimmt wurde.

Niveau und Entwicklung des Basis Spreads

Der Basis Spread bezieht sich auf die Differenz zwischen den impliziten Kosten für die Absicherung und der Zinsdifferenz eines Währungspaars.

Ein negativer Basis Spread erhöht die Sicherungskosten und muss daher in die Gesamtkostenbetrachtung des Laufzeitenwahlprozesses integriert werden. Einzelheiten darüber, wie sich ein Cross Currency Basis Spread auf die Absicherungskosten auswirkt, finden Sie in unserer früheren INSIGHT Publikation über den Basis Spread.

Der Laufzeiten-Management-Prozess bestimmt die optimale Laufzeit auf der Grundlage der Gesamtabsicherungskosten, die durch alle oben genannten Punkte bestimmt werden. Andere Faktoren wie die Liquidität werden bei der Implementierung der optimalen Laufzeitabsicherung ebenfalls berücksichtigt, sind jedoch nicht Gegenstand dieses INSIGHTs.

Weshalb der Laufzeiten-Management-Prozess zwischen den Roll-Terminen validiert werden muss

Wie im vorhergehenden Abschnitt erwähnt, hat eine naive „Do and forget“-Strategie erhebliche Nachteile während eines Zinsregimewechsels, ebenso wie in Zeiten vorübergehender Kurvenverschiebungen, welche die Möglichkeit bieten, sich eine günstigere Kostenbasis zu sichern. Sobald wie beschrieben die optimale Laufzeit durch den systematischen Laufzeiten-Management-Prozess festgelegt wurde, tritt dieser in einen Überwachungsmodus. Täglich und bis zum Fälligkeitsdatum wird die festgelegte Laufzeit validiert und gegebenenfalls neu positioniert. Die Datengrundlage dieses Prozesses besteht zum einen aus der gewählten Laufzeit und zum anderen aus einem proprietären Resilienz-Level, abgeleitet aus der gewählten Laufzeit.

Der Validierungsprozess verwendet die aktuellen Marktdaten des Währungspaars und bestimmt die optimale Laufzeit für den Tag.

Unterscheidet sich die neu ermittelte optimale Laufzeit von der aktuellen, leitet der Prozess den Resilienz-Level der neuen Laufzeit ab. Wird die neue Laufzeit als signifikant belastbar bewertet, berechnet der Prozess die Kosten für die Erweiterung oder Begrenzung der bestehenden Absicherung auf die neu bestimmte optimale Laufzeit. Sind die erwarteten Kosten für die Aufrechterhaltung der aktuellen Absicherung mit der aktuellen Laufzeit höher als die kombinierten.

- erwarteten Kosten der Absicherung mit der neuen Laufzeit und

- die Kosten für die Auflösung und die Neuetablierung des Hedges,

empfiehlt der Prozess die neu ermittelte Laufzeit als die ideale.

Von da an prüft und validiert der Laufzeiten-Management-Prozess systematisch eine Reihe von Input-Faktoren, die oben beschrieben, und empfiehlt einen neue, optimale Sicherungslaufzeit. Status Quo des Laufzeiten-Management-Prozesses von 7orca. Aktuell nutzen die Kunden von 7orca das Laufzeiten-Management für die Währungspaare EUR/AUD, EUR/CAD, EUR/CHF, EUR/GBP, EUR/JPY und EUR/USD. Wie aus der „Real Money“ Performance ersichtlich wird, hat der Laufzeiten-Management-Prozess im vergangenen Jahr und im laufenden Jahr einschließlich der COVID-19 Pandemie, zu signifikant positiven Ergebnissen geführt.

Um die Ergebnisse zu veranschaulichen, wird beispielhaft die Performance des Laufzeiten-Management-Prozesses von 7orca für die Währungspaare EUR/USD und EUR/GBP seit 2017 gezeigt.

Tab. 1 | EUR/USD Laufzeiten-Management

| Jahr | Performance Benchmark | Performance 7orca | Outperformance |

|---|---|---|---|

| 2017 | -1,87% | -1,79% | -0,01% |

| 2018 | -2,71% | -2,14% | +0,57% |

| 2019 | -2,85% | -2,37% | +0,48% |

| 2020 YTD | -1,10 | -0,87% | +0,23% |

Quelle: 7orca Asset Management AG (01.01.2017 - 31.10.2020). Bei der Benchmark handelt es sich um eine passive, rollierende Devisenterminsicherung mit einer fixen Laufzeit von drei Monaten. Die Berechnung der Wertentwicklung basiert auf der standardisierten Ausgestaltung von 7orcas passiver Currency Overlay Strategie, die zu martküblichen Durchschnittskosten ausgeführt wurde. Bis zum August 2018 handelt es sich um eine simulierte Wertentwicklung. Die Wertentwicklung ist kein verlässlicher Indikator für künftige Ergebnisse.

Tab. 2 | EUR/GBP Laufzeiten-Management

| Jahr | Performance Benchmark | Performance 7orca | Outperformance |

|---|---|---|---|

| 2017 | -0,81% | -0,68% | +0,13% |

| 2018 | -1,07% | -0,95% | +0,12% |

| 2019 | -1,24% | -1,32% | -0,08% |

| 2020 YTD | -0,73% | -0,52% | +0,21% |

Quelle: 7orca Asset Management AG (01.01.2017 - 31.10.2020). Bei der Benchmark handelt es sich um eine passive, rollierende Devisenterminsicherung mit einer fixen Laufzeit von drei Monaten. Die Berechnung der Wertentwicklung basiert auf der standardisierten Ausgestaltung von 7orcas passiver Currency Overlay Strategie, die zu martküblichen Durchschnittskosten ausgeführt wurde. Bis zum August 2018 handelt es sich um eine simulierte Wertentwicklung. Die Wertentwicklung ist kein verlässlicher Indikator für künftige Ergebnisse.

Fazit

Wie in diesem INSIGHT aufgezeigt wurde, können passive Currency Overlay-Programme zusammen mit einer sehr attraktiven Komponente zum Management der Laufzeiten von Währungsabsicherungen implementiert werden.

Das Laufzeiten-Management bietet bei konstanter Hedge Ratio institutionellen Investoren viele Vorteile, darunter die Reduzierung der Absicherungskosten und die Möglichkeit gegenüber anderen, naiven Ansätzen oder einer statischen Laufzeitwahl Alpha zu generieren.

Zusammenfassend ist das Team von 7orca überzeugt, dass die Implementierung einer anspruchsvollen passiven Currency Overlay-Strategie viele Vorteile für institutionelle Portfolien birgt. Die Ergänzung eines passiven Currency Overlay-Programms um ein Laufzeiten-Management sollte jeder institutionelle Investor prüfen. Im persönlichen Dialog legen wir Ihnen gerne dar, wie das Laufzeiten-Management Ihre passive Währungsabsicherung verbessern kann.